Вы купили квартиру с использованием кредитных средств или заложили недвижимость банку? Теперь недвижимость находится в залоге у банка до момента полной выплаты кредита. В Росреестре на недвижимость накладывается обременение.

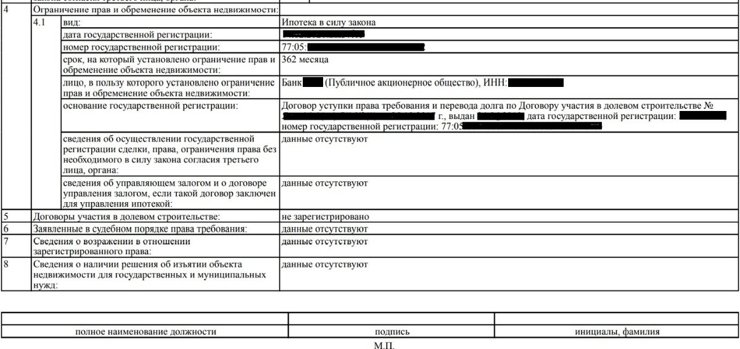

Если на квартиру заказать выписку из ЕГРН (Единого государственного реестра недвижимости), то можно увидеть следующую информацию:

- В каком банке квартира находится в залоге?

- По какому кредитному договору (номер кредитного договора и дата)

- Номер и дата государственной регистрации залога.

Без согласия банка собственник квартиры не может продать недвижимость. Отметка в ЕГРН о залоге не позволит провести регистрацию без согласия банка. Поэтому, первое, что нужно сделать - это обратиться в банк (залогодержателю) и согласовать один из вариантов сделки по продаже. Задолженность, которая осталась не выплаченной перед банком, должна быть погашена.

ВАРИАНТЫ ПРОДАЖИ КВАРТИРЫ ПОД ОБРЕМЕНЕНИЕМ

1 вариант: Купля-продажа с переходом залога на нового собственника

Задолженность погашается за счет денег покупателя после регистрации права собственности. На покупателя оформляется ипотека на минимальную сумму с целью сделать его залогодателем перед банком. Фактически, покупатель и продавец меняются местами: теперь покупатель становится залогодателем вместо продавца.

Покупатель обязуется после сделки (регистрации) подать в Росреестр все необходимые документы для прекращения права залога продавца и все документы для возникновения права залога на квартиру, где залогодателем будет являться покупатель. А продавец обязуется направить часть денег, полученных от продажи квартиры, на погашение кредита. После сделки продавец получает деньги за проданную квартиру, за вычетом суммы задолженности перед банком. А банк получает всю сумму задолженности.

Пример:

Рыночная стоимость квартиры: 10 000 000 р. Задолженность квартиры перед банком: 2 000 000 р. У покупателя личных средств: 10 000 000 р. Форма расчетов: аккредитив.

Как проходит сделка?

Покупатель берет ипотеку в банке, подписывает кредитный договор. Покупатель открывает аккредитив, где получателем суммы 8 000 000 р. будет продавец, получателем 2 000 000 р - банк. Сторонами подписывается Договор купли-продажи.

В договоре купли-продажи должна быть следующая информация:

"Квартира находится в залоге банка N по кредитному договору ___. Банк уведомлен и не возражает против заключения договора купли-продажи квартиры и регистрации перехода права собственности. Покупатель после государственной регистрации перехода права по настоящему договору становится на место продавца и принимает на себя обязательства Залогодателя".

Документы для сделки:

1. Документы-основания права собственности на квартиру

2. Документ о семейном положении продавца (если приобреталась на возмездной основе)

3. Выписка из домовой книги или единый жилищный документ

4. Согласие банка на продажу квартиры

5. Доверенность на подписанта согласия от банка

6. Кредитный договор

2 вариант. Купля-продажа с одновременным снятием обременения (продажа квартиры "из под-залога")

При этом виде регистрация снятия залога (обременения) происходит одновременно с регистрацией перехода права собственности. Продавец пишет два заявления в Росреестр: на снятие залога, на регистрацию перехода права. Покупатель получает не обремененный старой ипотекой объект.

Важно!

Нужно знать, была ли зарегистрирована в Росреестре закладная. Если да, то нужно сделать запрос в банк о получении закладной. От сроков получения закладной будет зависеть дата выхода на сделку. Если утеряна закладная, то нужно сделать в банке дубликат, зарегистрировать его в Росреестре. Банк поставит отметку о о погашении задолженности на закладной или дубликате.

Так как оплата задолженности фактически произойдет после регистрации, сделка и расчеты проходят под контролем банка. Банк может взымать дополнительную комиссию за организацию сделки и настаивать на подаче документов в Росреестр через своих регистраторов. После регистрации при раскрытии аккредитива продавец пишет заявление на полное досрочное погашение ипотечного кредита.

Документы для сделки:

1. Документы-основания на квартиру

2. Документ о семейном положении продавца (если приобреталась на возмездной основе)

3. Выписка из домовой книги или единый жилищный документ

4. Закладная с отметкой банка об исполнении обязательств

5. Доверенность на подписанта отметки на закладной. Доверенность должна содержать соответствующие полномочия.

Если закладная не регистрировалась, то нужны следующие документы:

1. Документы-основания на квартиру

2. Документ о семейном положении продавца (если приобреталась на возмездной основе).

3. Выписка из домовой книги или единый жилищный документ

4. Присутствие сотрудника банка на подаче документов либо доверенность от банка

3 вариант. Снятие обременения до продажи

Такая сделка проходит двумя этапами:

I этап.

- Подписание предварительного договора купли-продажи.

- Полное досрочное погашение задолженности деньгами покупателя. Банк выдает документы о погашении кредита.

- Снятие залога (обременения) в Росреестре занимает 3 раб. дня.

Документы:

1. Закладная с отметкой банка об исполнении обязательств

2. Доверенность на подписанта отметки на закладной

II этап.

- Подписание договора купли-продажи.

- Регистрация перехода права в Росреестре (5-7 раб. дней).

Документы для сделки:

1. Документы-основания на квартиру

2. Документ о семейном положении продавца (если приобреталось на возмездной основе)

3. Выписка из домовой книги или единый жилищный документ

При таком варианте покупатель очень сильно рискует. Он погашает чужую задолженность до сделки. А что будет завтра с продавцом - неизвестно.

Резюмирую: вариантов продажи квартиры с залогом много, все зависит от определенного банка и Вашей ситуации.

Что будет, если в процессе сделки с продавцом/продавцами что-то случится (смерть, например или еще что-то подобное)